专题:修复行情正在临近 机构称A股"市场底"大概率筑成

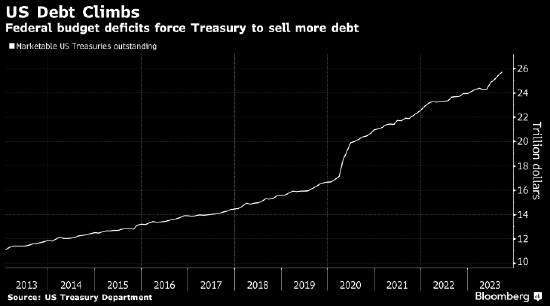

美联储将于当地时间周三宣布政策声明,不过这在当日关注的日程中可能只能排到第二位,投资者聚焦的头号事件或将是早于利率决策几个小时的美国财政部新借款计划。

这项季度再融资计划将披露财政部将在多大程度上加大长期债券的发行力度,来为不断扩大的预算赤字提供资金。这类证券近几周来一直在下跌,尽管美联储官员暗示已“处于或接近”加息尾声。

抛售已推动收益率推升至全球金融危机以来的最高水平,对于政府来说,较长期国债的成本变得更高。投资者迫切想知道官员们是否会维持8月计划中宣布的长期债券发行加码步伐。最近几周,一些债券并不平坦的拍卖过程导致市场对此的关注度有增无减。

“市场参与者现在高度关注债券供应,基本上已经预计美联储大概率会按兵不动,”富国证券策略师Angelo Manolatos表示。“因此,再融资是一件比FOMC更大的事件。这也与8月再融资以来收益率的走势有很大关系。”

许多债券交易商预计再融资规模为1,140亿美元,这与8月1,030亿美元计划中列出的每再融资证券的增速节奏相同,8月美国财政部超过两年半以来首次提高了季度发行规模。

鉴于收益率飙升以及对一年期或更短期限国债的依赖程度加大,长期债券的增加幅度将较小。一些人士预计相关调整的同时,可能会暗示2月份下一次长期债券发行规模可能不一定会进一步增加。

“从再融资的角度来看,美国国债发行的构成可能对市场非常重要且相关,”法国兴业银行美国利率策略主管Subadra Rajappa表示。

事实上,美联储主席杰罗姆·鲍威尔和他的同事可能也会对投资者对再融资的反应感兴趣。他和达拉斯联储行长Lorie Logan等人曾表示,长期收益率飙升可能意味着提高基准利率的必要性降低。

耶伦反驳

截至上周结束,10年期美债收益率约为4.8%,比8月再融资前高出逾四分之三个百分点。即使在三周前以色列和哈马斯战争爆发以来,收益率仍然居于高位,而以往这种地缘政治冲突可能会刺激对美国国债的避险需求。以色列周末对加沙展开地面进攻,将再次考验以前的旧常态。

美国财政部长珍妮特·耶伦周四否认联邦债务激增与收益率攀升有关,而鲍威尔本月确实把对赤字的关注列为一个潜在因素。

本月早些时候,财政部数据显示联邦赤字截至9月的财年同比增加近一倍,实际上达到2.02万亿美元。恶化趋势导致惠誉在8月底再融资前夕剥夺美国的最高AAA主权评级。

周一,财政部将更新季度借款预期和现金余额,这将为发行计划奠定基础。在8月,官员们预计10月至12月的净借款规模为8,520亿美元。Wrightson ICAP LLC的分析师Lou Crandall表示,他预计周一的最新数字不会有任何下修。

美国债券管理机构在8月将包括3年期、10年期和30年期美国国债在内的再融资发行规模分别较此前相应新债发行提高了20亿美元、30亿美元和20亿美元。此外,还增加了所有其他期限国债的发行规模,一些交易商预计这种情况这一次还会出现。

周三的1,140亿美元计划意味着即将进行的季度再融资规模如下:

![南非外长:金砖国家成员国间交易应使用除美元外其他货币[20240420更新]](http://zgcfw.net/zb_users/upload/water/20231023/65355a3d633ae.jpg)

![招商策略:市场超预期加速下跌的三个原因 预期下周逐渐迎来转机[20240420更新]](http://zgcfw.net/zb_users/upload/water/20231023/65355993e0337.jpg)

![又见“肉签”!知名汽车供应商来了[20240420更新]](http://www.zgcfw.net/zb_users/upload/news/2023-10-23/6535594b9657b.jpeg)

![【调研快报】华明装备接待中金公司等多家机构调研[20240420更新]](http://www.zgcfw.net/zb_users/upload/news/2023-10-23/6535589876878.jpeg)

![中金、银河证券有重磅人事变动!接任者为何是他们?[20240420更新]](http://zgcfw.net/zb_users/upload/water/20231023/6535585e37a2f.jpg)

![纺织服装行业投资周报:持续关注低估值高分红赛道-231022[20240420更新]](http://zgcfw.net/zb_users/upload/water/20231023/653558236e36a.jpg)

最新评论