来源:中国经营报

本报记者 陈家运 北京报道

今年前三季度,受供需失衡等多重不利因素影响,氯碱上市公司的业绩普遍下滑。

据氯碱化工(600618.SH)于10月28日披露的2023年第三季度报告,其在前三季度实现营业收入52.73亿元,同比增长5.98%;不过,归母净利润却下滑至4.46亿元,同比下降60.89%。此外,其他两家氯碱龙头——中泰化学(002092.SZ)和新疆天业(600075.SH)的业绩也出现了大幅亏损。

中研普华研究员朱梦在接受《中国经营报》记者采访时表示,今年以来,受宏观经济环境及下游市场需求减弱等因素影响,PVC(聚氯乙烯)出现了量价齐跌的局面,导致PVC产品价格跌幅超过大宗原料价格的跌幅,产品毛利润同比减少,对氯碱上市公司的业绩产生了较大负面影响。

记者从多家氯碱上市公司了解到,业绩下滑的主要原因在于PVC和二氯乙烷等产品的销量及售价较2022年同期下降。在当前宏观经济背景下,PVC走势持续萎靡,行业呈现下滑趋势。供需面始终维持供大于求的状态,使得氯碱上市公司面临严峻挑战。

业绩普遍下滑

10月27日,中泰化学发布2023年三季报。财报显示,2023年前三季度公司实现营业收入302.88亿元,同比下降26.36%;归母净利润亏损11.72亿元,与上年同期盈利11.55亿元形成鲜明对比。

次日,新疆天业发布的2023年第三季度报告显示,前三季度公司净亏损7.81亿元,止盈转亏。

新疆天业方面表示,2023年1—9月,受国内外宏观经济影响,氯碱化工行业下游需求偏弱,供应过剩,竞争加剧,使得公司聚氯乙烯树脂(包括糊树脂和特种树脂)、烧碱等主要产品销售价格较上年同期大幅下降,导致公司经营业绩亏损。

一位氯碱行业高管向记者透露,市场长期供大于求,导致销售产品价格大幅下滑,进而造成企业利润下滑。

今年以来,由于下游市场需求不振,行业供需失衡的问题一直存在,导致PVC价格持续下滑。

卓创资讯数据显示,2023年前三季度(截至2023年9月30日),国内PVCSG-5均价为6034元/吨,较2022年前三季度均价7828元/吨下跌22.92%。

卓创资讯分析师于江中告诉记者,2023年上半年,受到供大于求程度扩大和宏观支撑不及预期的影响,国内PVC粉市场价格整体呈现下行趋势。然而,到了第三季度,随着宏观预期好转及基本面的边际改善,价格开始先上涨后回落,价格重心也在逐步上移。

进入第三季度,市场一改上半年的下跌趋势,国内PVC价格走势出现了较为明显的转折,开始低位反弹上行。卓创资讯数据显示,截至2023年9月27日,PVCSG-5全国自提均价为6084元/吨,较二季度末上涨357元/吨,涨幅为6.23%;三季度PVCSG-5全国自提均价季度均值在6118元/吨,较二季度均值5857元/吨上涨261元/吨,涨幅为4.46%。

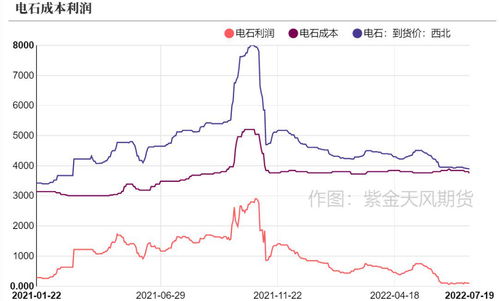

不过,于江中指出,虽然行业在三季度有所回暖,但仍然没有摆脱亏损状态。以电石法PVC为例,行业从2022年下半年开始就处于亏损状态,至今仍未摆脱这一困境,只是每月亏损幅度略有不同。

需求改善幅度有限

然而,值得注意的是,四季度随着新增产能的投放,供应压力或进一步加大。

据于江中透露,四季度陕西金泰一期30万吨PVC粉装置有投产计划,浙江镇洋化工30万吨乙烯法PVC粉装置也有投产计划,新产能的投产将给供应端带来一定压力。

此外,于江中表示,前三季度已经有超过75%的产能完成了一轮检修,部分企业甚至进行了2~3次的检修。从检修变化情况来看,4—8月检修最为集中。导致检修集中的主要因素在于:一方面二季度是行业例行检修的集中期;另一方面是行业亏损较为严重,部分企业被迫减产或者停产。而随着行业利润恢复以及集中检修进入尾声,9月PVC粉开工负荷率有了明显提升。

对于未来的检修计划,于江中表示,10月陕西北元、山东信发、新疆中泰、乐金渤海等企业将安排检修。但从检修损失量来看预计低于9月份,11—12月的检修损失量也有略降预期。因此,预计四季度PVC粉行业开工负荷率将在77%~78%,与一季度开工负荷率相差不大。但由于产能基数的增加,四季度PVC粉产量或将成为年内最高的一个季度。

同时,于江中也提到,虽然供应在增加,但行业需求改善幅度并不大。

于江中分析称,自2022年以来,房地产市场明显转弱,尽管在2023年保交楼等政策的推动下,竣工数据有所好转,但对PVC粉需求提振有限。新开工数据依然较差,导致与房地产相关产品需求表现一直不佳。从新开工传导到PVC粉相关需求需要半年以上的时间,所以从地产相关的表现来看,四季度国内PVC粉需求难有明显起色。在出口方面,自从9月出口转弱以来,目前仍未有改善迹象。印度市场仍然是全球主要的需求增长点,随着前期货源的逐步消化,四季度或有出口好转预期,但出口接单增加幅度可能会小于7—8月份。

此外,据卓创资讯预测,预计四季度PVC粉市场将延续区间震荡,华东SG-5价格可能在5850~6400元/吨之间。

行业集中度有望提升

“产能过剩往往伴随着价格战。近年来,随着PVC新增产能的持续投放,尤其是龙头企业一体化项目占比较大,使得在供应宽松和需求疲软的背景下,企业降价以抢占市场或成为常态。”朱梦说。

记者注意到,2022年7月,新疆天业成功发行30亿元可转换公司债券,其募集资金已全部到账,将投资于新型绿色高效树脂循环经济产业链项目和补充流动资金。具体包括:子公司天业汇祥年产25万吨超净高纯醇基精细化学品项目和天业汇祥年产22.5万吨高性能树脂原料项目。

中泰化学也在募资加码布局。2022年2月,中泰化学调整了定增预案,拟募集资金总额不超过39.2亿元,扣除发行费用后用于高性能树脂产业园及配套基础设施建设项目和托克逊电石二期项目。

在龙头企业不断加码一体化新增产能的同时,中小企业正在逐渐退出这个行业。

于江中表示,从2022年下半年开始,已经有很多规模较小的企业开始停产或转产,大约有200万吨的产能处于闲置状态。

新疆天业高管人士告诉记者,从多家上市公司来看,行业扩张产能是符合市场需求的,整体来看,只有在市场低迷时,行业才会出现竞争加剧的情况,后期会不断淘汰落后的中小产能,这符合市场竞争规律。当落后产能逐渐淘汰后,也是行业利润恢复的转折点,同时也要看市场需求恢复的情况。

事实上,在未来的竞争市场中,多家机构对龙头企业表示看好。

光大证券研报分析称,中泰化学新增产能建设强化一体化产业链的协同效应,并持续扩充产业版图,看好其作为氯碱行业龙头的未来发展,且认为该公司新增产能一体化协同效应显著。

中泰化学方面认为,国内PVC行业有供给和需求市场不对称、产品单一化、低值化的特点,未来PVC行业发展将会朝着产业园区一体化、生产工艺多样化和产品应用多样化的方向发展。公开资料显示,该公司拥有完整的煤炭-热电-氯碱化工-粘胶纤维-粘胶纱上下游一体化的循环经济产业链,打造了产品结构差异化、高端化、智能化、集群化、园区化、国际化的氯碱化工、纺织工业生产基地。

另外,安信证券研报指出,新疆天业在氯碱化工行业深耕多年,其产业链一体化优势突出。

新疆天业方面表示,公司是国内氯碱化工行业少数拥有完整产业链的企业,拥有“煤炭-热电-氯碱化工-粘胶纤维-粘胶纱”一体化循环经济产业链。公司大力发展循环经济,打造绿色化工产业,促进企业与资源、环境的协调可持续发展,通过节能降耗、低碳减排、减量化和回收利用等循环经济技术改造,取得良好的经济效益、环境效益和社会效益。

“从国家相关政策来看,国家鼓励企业做大做强,兼并合规产能。”某氯碱上市公司人士向记者表示,实现碳中和的关键在于供给端。预计未来烧碱行业新增产能有限,行业集中度有望进一步提升。像新疆天业和中泰化学等上市企业,未来如果能不断增加规模和实力,可提高抗风险能力。规模扩大、产业链齐全、缩减成本使其形成规模效应。在与国际品牌竞争时,这些企业将占据更多优势。

![股票选股公式怎么用?选股软件推荐及使用指南。[20240419更新]](http://www.zgcfw.net/zb_users/upload/news/2023-10-22/6534aa4761f02.jpeg)

![. 创业板上市条件详解 - 了解创业板上市所需满足的要求和条件[20240419更新]](http://www.zgcfw.net/zb_users/upload/news/2023-10-22/6534a983bac66.jpeg)

![. 创业板上市条件与盈利要求 - 探讨创业板上市条件对企业盈利的影响[20240419更新]](http://www.zgcfw.net/zb_users/upload/news/2023-10-22/6534a9481829f.jpeg)

![独角兽企业的发展趋势:关注这些企业在未来市场中的增长前景和投资机会[20240419更新]](http://www.zgcfw.net/zb_users/upload/news/2023-10-22/6534a90c35863.jpeg)

![机构资金再配置,债基暂停个人申购,权益类资产或成重点投资品种[20240419更新]](https://www.zgcfw.net/zb_users/upload/water/20231022/6534a8d3670dd.jpg)

![. 创业板上市门槛剖析 - 探讨创业板上市条件和门槛的高度[20240419更新]](http://www.zgcfw.net/zb_users/upload/news/2023-10-22/6534a85799c99.jpeg)

最新评论