2023年最后一个交易日结束,备受市场和投资者关注的创新产品――公募REITs的年内表现也已出炉。

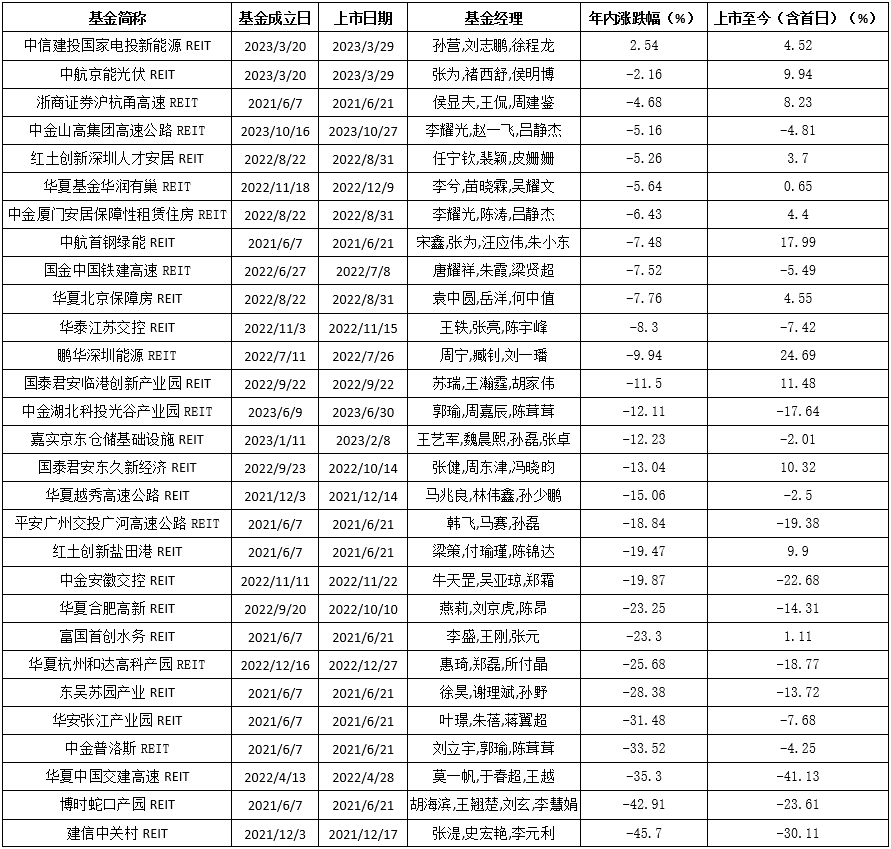

整体而言,今年公募REITs在二级市场的表现是比较乏力甚至孱弱的。全年中证REITs全收益指数下跌了22.67%,29只已上市产品中仅有1只年内收益为正,也就是上涨了2.54%的中信建投(601066)国家电投新能源REIT。其余产品全部下跌,跌幅超过10%的产品达到17只之多。

受市场下跌等多重因素影响,2023年成立的公募REITs数量比2022年和2021年都有明显减少。但从今年下半年的情况来看,交易所审核明显提速,REITs 底层资产种类逐步丰富,其中备受关注的首批消费基础设施REITs已经正式获批。从储备项目来看,目前交易所共有15个项目在审,底层资产涉及光伏、水电、风电等新能源资产,还有多个项目审核通过待上市,审核明显提速。

有机构投资者对此指出,当前市场一二级比价来看,二级配置性价比更高。随着二级收益率的回调,投资人可逐步关注一级打新机会。

仅1只产品年内收益为正

2021年5月17日,证监会、沪深交易所同时宣布,首批9只公募REITs产品获批,标志着国内公募REITs正式启航。

经过了2年半发展,从二级市场的走势来看,2023年公募REITs整体表现乏力,中证REITs全收益指数下跌了22.67%。

具体而言,中证REITs全收益指数上涨的月份仅有4个,分别为1月、7月、8月和12月;其余8个月均环比下跌,跌幅超过5%的月份达到4个。

根据多家券商的分析,今年1月到2月中,交易修复预期,价格普遍上行;但从2月中到7月初价格走势低迷,主要是由经济修复预期反复引起,部分产业园、物流园出租、续租不及预期,引发市场对基本面的担忧,后续持续下跌主要矛盾点在于流动性的匮乏,市场对于项目基本面的分歧较小理;而在持续下行的态势下,多只公募REITs产品二级市场跌幅触及机构止损线,使整体市场在6月出现大幅下跌。

到了7月初,多只FOF发布公告称将REITs纳入投资范围,增量资金渠道的打开使市场情绪开始修复。7月下旬公告的REITs二季报显示公募REITs经营分化明显,REITs市值指数在修复至6月初水平后,整体处于横盘状态,8-11月市场平均换手率也进一步下降,叠加12月中首批扩募项目集中解禁等情况,年底部分机构止损跌幅再次扩大。

不过进入12月,公募REITs二级市场的交易价格有所回调,尤其是前期因悲观情绪等引发“超跌”的项目,或许已经进入性价比较高的配置阶段。

从具体项目来看,在全市场已经上市的29只产品中,仅有1只产品年内收益为正,那就是今年3月上市、年内上涨了2.54%的中信建投国家电投新能源REIT。其余28只产品年内在二级市场均出现下跌,跌幅超过10%的产品达到17只,其中有2只产品跌幅超过40%,分别是年内下跌了45.7%的建信中关村(000931)REIT和42.91%的博时蛇口产园REIT。

新发产品受理偏少,潜在发行项目充足

在低迷的市场表现影响以及严格的审核要求之下,2023年公募REITs进入交易所申报发行阶段的数量明显减少。

今年年内发行成立的公募REITs共有6只,相比2022年的13只、2021年的11只都显著下滑,发行规模和发行份额方面也几乎是同比腰斩,发行市场的冷清可见一斑。除此之外,2023年6月有4只REITs扩募上市,共募资约50.6亿元。

从市场反响和投资者情绪来看,从去年12月到今年3月市场热情仍然比较高,但打新策略效果显著下降。华泰证券(601688)数据显示,在此期间新上产权类、新能源类共5只REITs,但平均认购比例虽不足1%,但上市首日涨幅已回落至10%附近,打新收益不足0.1%。而从2023年6月以来,受到REITs二级市场下跌、市场流动性偏弱、估值定价中枢调整等影响,打新策略失效,一级认购持续遇冷。

每经记者注意到,虽然今年新发产品受理明显减少,但随着中央及地方REITs相关政策的不断出台,在途项目的推进正在提速中,拟申报产品持续增长。

从储备项目来看,目前交易所共有15个项目在审,底层资产涉及光伏、水电、风电等新能源资产,还有多个项目审核通过待上市,审核明显提速,REITs底层资产种类也逐步丰富。除此之外,截至三季度末已有超过200家企业拟申报REITs,项目业态涉及10大类,为市场扩容扩业态奠定良好基础。

公募REITs配置性价比已显现?机构投资者建议关注供需变化

虽然今年公募REITs在二级市场的表现十分低迷,但在不少机构投资者眼中,这类产品的配置性价比正在逐步显现。对于破净较多、分红完成预期较高的项目,长期资金可逐步关注。

华泰证券在近期的报告中指出,2023年公募REITs前三季度经营业绩有修复但分化仍存,保租房、仓储物流及工业厂房项目出租率变动不大,整体经营较为稳定。不过产业园续租并未明显改善,部分项目招租、续租压力较大,业绩基本面的修复情况仍是未来观察的重点;高速公路板块今年伴随着经济基本面的筑底回升,出行需求陆续释放,客车流量增长潜力较大,业绩基本面修复较快,未来仍需重点跟踪车流恢复及客货占比情况;能源类项目底层资产虽存在季节性波动但整体运营稳健。

除此之外,公募REITs的流动性也是市场和投资者关注的焦点。随着增量资金的入市和流动性的改善,或许将带来市场情绪的提振和修复机会。

从今年7月开始,先后有多批公募基金宣布,旗下FOF基金可投资公募REITs并修订相关合同,一定程度上为REITs引入新的“活水”。

10月,沪深交所公告同意中国人寿资产管理有限公司、泰康资产管理有限责任公司、太平洋(601099)资产管理有限责任公司、中国人保(601319)资产管理有限公司、平安资产管理有限责任公司等五家机构试点不动产投资信托基金(REITs)业务,险资的入局有望进一步提升市场活跃度。

就在本月月初,财政部联合人力资源社会保障部起草了《全国社会保障基金境内投资管理办法(征求意见稿)》,提出全国社保基金可以投资于公募REITs,也有助于提振市场信心、稳定投资者预期,并为市场引入长期资金活水。

除此之外,REITs体系制度的完善也有助于流动性改善,例如此前交易所就提出探索以REITs为标的的ETF产品,监管也在今年多次表明正在积极推动将基础设施REITs纳入和香港证券交易所互联互通交易标的等等。

“展望明年,板块选择上,我们建议优选经营稳定性较强、具备一定韧性的资产,如保租房、物流园、工业厂房、电价和电量较稳定的能源基础设施。货车占比高的高速公路和研发办公产业园相对更易受经济周期影响,需密切关注其运营管理情况。”华泰证券表示。

光大证券也在报告中指出,高分红预期及高达标率产品的分红能够给予投资者高收益兑现度,叠加经营权产品提价逻辑,建议关注能源及强基本面的高速公路;风险偏好较低的长期投资者,建议关注防御性产品,以战略投资者身份配置保租房及稀缺性明显的仓储物流。

封面图片来源:视觉中国(000681)-VCG111332455580

![华安证券-均胜电子-600699[20240516更新]](http://zgcfw.net/zb_users/upload/water/20231024/6537711483504.jpg)

![江龙船艇(300589)每日收评(10-24)[20240516更新]](http://zgcfw.net/zb_users/upload/water/20231024/6537709d91562.jpg)

![张媛2023年三季度表现,英大中证ESG120策略指数A基金季度跌幅2.27%[20240516更新]](http://www.zgcfw.net/zb_users/upload/news/2023-10-24/653770601b2e0.jpeg)

![泓德基金王克玉:关注TMT、化工新材料、汽车零部件等投资机遇[20240516更新]](http://zgcfw.net/zb_users/upload/water/20231024/65376fe99c891.jpg)

![胡润百富榜发布,郎酒汪俊林以710亿元财富位列第47位[20240516更新]](http://zgcfw.net/zb_users/upload/water/20231024/65376f73c9c84.jpg)

![道富银行CEO:10年期美债收益率可能已触顶[20240516更新]](http://www.zgcfw.net/zb_users/upload/news/2023-10-24/65376f36922a6.jpeg)

![泓德基金于浩成:行路虽难,行则将至[20240516更新]](http://zgcfw.net/zb_users/upload/water/2023-10-24/65376efb9f700.jpeg)

![嘉戎技术(301148)每日收评(10-24)[20240516更新]](http://zgcfw.net/zb_users/upload/water/20231024/65376e88c8105.jpg)

最新评论