智通财经APP获悉,广发证券(000776)发布研报表示,布局春季躁动,择优供需格局优化的成长复苏资产。23年该行提出A股新投资范式:美债利率higher for longer,中债利率lower for longer。长期来看,“杠铃策略”成为应对不确定性的反脆弱投资策略。定位24年为“中美利差持续收敛,中美ERP之差回暖”的新范式回眸期,“宽松预期差”收敛仍在继续,风格上预计成长股战略配置价值更高,建议沿着三个“供给侧”线索来观察需求的边际改善,配置:1. 供给出清+需求边际回暖的成长复苏品种(消费电子链、半导体设计、创新药、机器人(300024));2. 中国优势制造+美国预期补库提振外需(纺织、化工原料、电子元器件);3. “泛AI+华为”新一轮技术供给创造需求(智能驾驶、XR、射频、卫星通信)。

广发证券的主要观点如下:

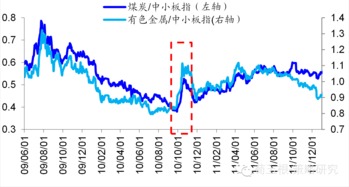

A股“新投资范式”:美债利率higher for longer,中债利率lower for longer。23年新范式表现为:“中美利差倒挂且持续走阔+中美股市ERP之差在历史低位持续徘徊”。我们定位24年为新范式回眸期――演绎“中美利差持续收敛,中美ERP之差回暖”路径,中资股有望上行,港股更优,人民币汇率升值,区间风格偏向成长/小盘。

国内经济与政策预期偏弱导致行情波折,但“海外+国内”有利因素仍在积累,本周情绪已有回暖:(1)海外:风险缓释仍在继续,美国整体通胀水平稳步降温,预计仍将继续。12月美联储议息会议表态明显偏鸽,且下旬以来降息预期再次升温,对市场情绪形成提振;(2)国内:经济延续弱复苏,前期市场预期已在低位,经济会议促使政策不确定性落地;同时经济进入淡季基本面的真空期,企业盈利仍处于修复通道中。

A股底部支撑逐步夯实,“中美政策底”共振的核心驱动之外,美国“股债双牛”与人民币升值同样助力A股加速筑底回暖:(1)美国“股债双牛”下对A股多能形成正面提振:对市场风险偏好回暖或流动性改善形成一定助力,该组合下A股大多表现为底部反转或延续上行,对A股的支撑有望延续;(2)汇率升值与A股走势存在明显正相关:11月以来人民币汇率持续走强,这与历史上美联储结束加息后的汇率表现规律较为吻合。以近年经验看人民币升值与A股走势存在明显的正相关,展望后市:中美利差显著收敛组合缓释人民币汇率外部压力,国内经济进入淡季基本面真空期,政策不确定性阶段性落地。

中美利差持续收敛,中美ERP之差初现回暖迹象,新范式回眸期的演绎路径有望延续:中美“宽松预期差”的收敛仍在继续,可类比2006年5-11月、2013年7月-2014年4月的中美利差短周期收敛经验,维持中资股启航的基本判断。

风险提示:地缘冲突,疫情超预期,流动性收紧,增长不及预期。

最新评论