为什么企业要开银行承兑汇票?

银行承兑汇票支付作用手续简单,融资成本低廉。对于买方来说,利用银行承兑汇票,以有限的资本购进更多货物,最大限度地减少对营运资金的占用与需求,有利于扩大生产经营规模。

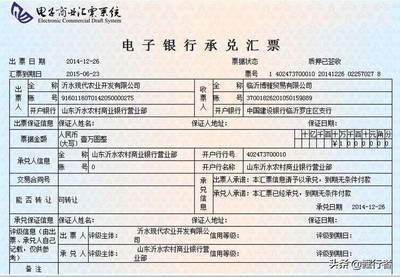

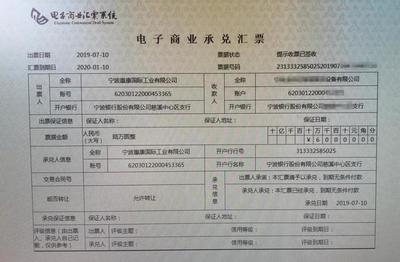

做承兑汇票是为了帮助企业或用资金,周转起来。银行承兑汇票和商业承兑汇票共同点是什么商业承兑汇票和银行承兑汇票都是商业汇票的一种,都是由出票人签发,委托付款人在汇票到期日向持票人支付票面款项的票据。

节约资金成本。对于实力较强,银行比较信得过的企业,只需交纳规定的保证金,就能申请开立银行承兑汇票,用以进行正常的购销业务,待付款日期临近时再将资金交付给银行。由于银行承兑汇票具有上述优点,因而受到企业的欢迎。

节约资金成本。对于实力较强,银行比较信得过的企业,只需交纳规定的保证金,就能申请开立银行承兑汇票,用以进行正常的购销业务,待付款日期临近时再将资金交付给银行。

对于促进卖方企业的商品销售,降低买方企业的经营成本,都具有积极的作用。银行承兑汇票在国民经济中的作用可以弥补商业信用的不足,防止因企业拖欠货款而形成“三角债”,有利于促进商品流通,加速社会资金的循环和周转等。

银行承兑汇票被企业广泛使用,一方面是源于结算需要,另一方面是融资需要。对于出票方的企业来说,使用银行承兑汇票,企业可以达到降低成本、融资、改善报表资产结构等目的。

银行承兑票据为什么有风险

承兑风险主要是指在办理银行承兑汇票业务过程中,因未坚持合法、合规经营所形成的风险。政策风险最集中和典型的表现就是不严格执行银行承兑汇票业务必须建立在真实交易关系基础上的规定,承兑融资票所形成的垫付风险。

银行承兑汇票的伪造和变造风险。银行承兑汇票的恶意公示催告风险。银行承兑汇票的虚假贴现风险。银行承兑汇票的因工作失误所导致的信息错漏风险。

缺乏承诺的交付。银行存款是安全的,因为银行承诺会支付本金和利息。而商业承兑汇票则不受监管,所以在兑现和贴现方面很容易遇到困难。

兑付风险 承兑汇票实际上是企业以信用作担保,银行承兑后,就变成银行以信用为担保了。也就是说如果届时企业经营出现困难,或者资金周转不开,银行就要垫付。

风险:承兑犯罪具有交叉性,往往涉及多个罪名,正是这种交叉性复杂性构成了承兑汇票犯罪监管的难点。而且,银行只能是形式上做一些审查,这就给了一些违法犯罪分子钻空子的机会。

到期未付风险:承兑汇票到期后,如果未得到付款或出现其他问题,可能会导致持票人遭受经济损失。这种情况通常发生在以下几种情况:出票人或背书人违约、银行或金融机构破产、法律法规变更等。

为什么要用承兑汇票

1、银行承兑汇票被企业广泛使用,一方面是源于结算需要,另一方面是融资需要。对于出票方的企业来说,使用银行承兑汇票,企业可以达到降低成本、融资、改善报表资产结构等目的。

2、银行承兑汇票在国民经济中的作用可以弥补商业信用的不足,防止因企业拖欠货款而形成“三角债”,有利于促进商品流通,加速社会资金的循环和周转等。

3、可以解决固定资产流动性的问题。要获得银行承兑汇票开票权,除企业本身的信誉外,银行还会要求用固定资产作为担保,其实质就是固定资产流动化;可以给出票人降低财务费用。

4、企业可以扩大销售。部分企业会有担忧客户回款慢回款不及时等问题,销售的信任度不是很高,但银行承兑汇票的使用附加了银行的信用,收款风险明显降低,大大增强了企业销售能力。

5、可以解决固定资产流动性的问题。要获得银行承兑汇票开票权,除企业本身的信誉外,银行还会要求用固定资产作为担保,其实质就是固定资产流动化。

6、银行可用于贷款的资金不是无限的,当资金紧缺时,就会开出承兑汇票,是银行为补充自己资金流动性的一种行为。银行开出承兑汇票可以增加存款。

为什么要用承兑汇票?

银行承兑汇票在国民经济中的作用可以弥补商业信用的不足,防止因企业拖欠货款而形成“三角债”,有利于促进商品流通,加速社会资金的循环和周转等。

节约资金成本。对于实力较强,银行比较信得过的企业,只需交纳规定的保证金,就能申请开立银行承兑汇票,用以进行正常的购销业务,待付款日期临近时再将资金交付给银行。

可以解决固定资产流动性的问题。要获得银行承兑汇票开票权,除企业本身的信誉外,银行还会要求用固定资产作为担保,其实质就是固定资产流动化。

银行可用于贷款的资金不是无限的,当资金紧缺时,就会开出承兑汇票,是银行为补充自己资金流动性的一种行为。银行开出承兑汇票可以增加存款。

最新评论