无形资产(知识产权)入资如何摊销节税?

二)利用无形资产的摊销政策节税《细则》规定,无形资产应当采取直线法摊销。

年摊销额=(无形资产成本-预计残值)×年摊销率 对于与知识、技术、产品更新联系比较紧密的知识产权类无形资产,如专利权、非专利技术,采用加速摊销法较之采用直线摊销法有更多的优点。

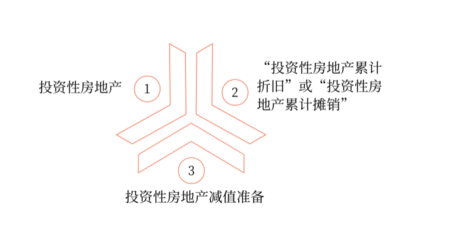

企业应该在购入无形资产当月进行摊销。无形资产摊销一般采用直线法,摊销时直接计入累计摊销的贷方。

如果你单位还是执行旧会计制度,摊销时则做:借:管理费用--无形资产摊销 贷:无形资产 知识产权出资对企业的影响,知识产权可以进行出资。

资产增加计入借方核算,同时会导致实收资本增加,所有者权益增加计入贷方核算。个人以无形资产投资入股的账务处理是,借:无形资产,贷:实收资本—某某股东。个人无形资产入资,资金账簿的印花税=实收资本金额*万分之5。

公司股东以专利技术增资涉及到什么税种,要交个人所得税么?

1、税收法规规定,知识产权投资入股,涉及到个人所得税和营业税,也涉及到企业所得税。所得税个人:根据个人所得税的相关法规规定,对于个人将非货币性资产进行评估后投资于企业,暂不征收个人所得税。

2、自然人以非专利技术使用权投资入股,向公司提供专有技术并取得公司股权,属于提供非专利技术使用权取得其他形式的经济利益(公司股权),自然人应按“特许权使用费所得”缴纳个人所得税。

3、暂时不用交税,没有所得,可以申请办理递延纳税。根据现在的《公司法》在知产入资比例要求上,完全可以实现100%知产出资。除非国务院有特此约定必须货币实缴的大约有28类公司外,其他基本都可以实现100%知产实缴。

4、专利和专有技术属于营改増范围的“技术转让服务”,缴纳增值税。股东是个人或者小规模纳税人征收率为3%,股东为一般纳税人税率为6%,该技术转让增值税可享受税收优惠政策,可以在国税局代开发票。

5、法律分析:如果转让方是个人,要交纳个人所得税,按照20%缴纳。个人所得税向地税机关申报。如果转让方是公司,则需要涉及的税费较多,详见参考资料《公司股权转让的税费处理》。

6、问题四:公司增资,要不要交印花税 交增加部分,50万乘万分之五,250元。网上申报 税种:印花税 税目:资金帐簿 看好了别填错了。如果没有这个税种,找税务管理员。

知识产权出资是否需要登记

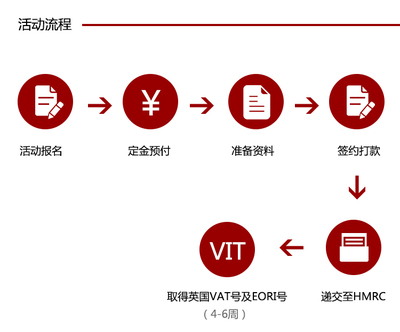

法律分析:股东以知识产权作为出资的流程如下:申请人(或其委托代理人)向登记机关提出企业名称预先核准申请。申请人办理知识产权的评估、验资和权属转移手续。

我国公司法规定,股东可以用货币出资,也可以用实物、知识产权、土地使用权等可以用货币估价并可以依法转让的非货币财产作价出资;但是,法律、行政法规规定不得作为出资的财产除外。

知识产权过户 对出资的知识产权办理过户手续,将知识产权的权利人过户到被投资单位名下。工商登记 公司章程、验资报告、知识产权权变更登记及公告等到工商部门办理工商登记手续。

知识产权出资必须需要评估的。知识产权出资是指知识产权所有人将能够依法转让的知识产权专有权或者使用权作价,投入标的公司以获得股东资格的一种出资方式。

法律分析:没有明确的规定需要去备案,可在当地知识产权局办理相关手续,出具国家知识产权局专利实施许可合同本案专用章的纸质文本。

知识产权价值问题 即用作出资的知识产权价值是否高估、作价是否公允,是否导致虚假出资,并侵害其他投资人的利益。 知识产权出资的程序问题 即用作出资的知识产权是否经过评估和验资,是否已交付企业占有和使用。

最新评论