浙商证券股份有限公司马莉,史凡可,曾伟近期对中宠股份(002891)进行研究并发布了研究报告《ODM延续靓丽表现,自主品牌能力提升》,本报告对中宠股份给出买入评级,当前股价为24.51元。

中宠股份(002891)

投资要点

公司发布23Q3业绩,Q1-Q3实现营收27.12亿元,同比+11.06%,实现归母净利润1.77亿元,同比+54.18%,实现扣非归母净利润1.7亿元,同比49.42%,其中Q3实现营收9.97亿元,同比+16.97%,实现归母净利润0.81亿元,同比+74.1%,实现扣非归母净利0.78,同比+65.48%。

代工业务持续修复,盈利能力维持较高水平

伴随海外市场库存持续去化,国内宠物食品出口边际改善。根据海关总署数据,零售包装的狗食或猫食饲料23年Q1-Q3季度出口额分别为2.6/3.2/3.3亿美元,分别同比-19.8%/-6.7%/+4.7%;其中23年9月出口额1.1亿美元,同比+29%,外销呈现明显的改善,公司出口代工业务随客户库存修复预计亦呈现边际改善趋势。此外公司全球产能布局,美国/加拿大等区域需求较旺盛,预计公司当地产能持续处于满产状态支撑利润释放,公司年初开始也计划在美国建设工厂,目前正在同当地政府沟通审批环节,审批通过后,将落实后续事宜。

自主品牌稳健成长,品牌能力持续提升

我们拆分预计公司23Q3境内业务实现收入约2.8亿元,同比增长约30%,主要系公司持续通过渠道布局、营销宣传提升品牌能力,核心品牌矩阵顽皮+Zeal+领先定位清晰。23年以来公司持续推进聚焦主粮战略,23H1公司同分众传媒(002027)正式签订了战略合作协议,以梯媒广告的形式深入北上广深等19座中国一二线主流城市,将营销重点聚焦于品牌,依托公司自身产品力、品牌力的稳健,加持分众传媒的营销,2023年上半年公司旗下的主粮产品实现将近60%的增长。此外公司今年也持续推动SKU优化、渠道价值链管控,从而实现自主品牌业务由渠道拉动向品牌拉动的转变。

利润率水平超预期,海内外共同发力

23Q3公司毛利率27.29%,同比+7.25pct,环比+1.83pct,主要系:1)海外工厂订单饱满,盈利能力处于较高水平;2)国内出口业务方面,公司在前期开展的供应链变革项目已经出现成效,盈利能力有所提升;3)原材料、汇率有所贡献;4)国内自主品牌随着产品结构调整与主粮占比提升毛利率有所提升。

费用率方面,23Q3期间费用率15.46%,同比+3.83pct,其中销售费用率9.64%,同比+1.67pct,主要系自有品牌占比提升,费用投放加大,管理费用率/研发费用率分别同比+0.3pc/0.02pct,财务费用率1.01%,同比+1.84%,Q3汇兑贡献减少。综合实现归母净利率8.08%,同比+2.65pct。

盈利预测与投资评级

我们预计23-25年公司实现收入38.3/45.4/53.3亿元,分别同比

18%/+18.51%/+17.35%,实现归母净利润2.33/2.97/3.62亿元,分别同比+119.74%/27.73%/21.79,看好自主品牌长期驱动公司发展,维持“买入”评级。

风险提示

汇率波动,原材料波动,自有品牌发展不及预期

证券之星数据中心根据近三年发布的研报数据计算,中原证券(601375)张蔓梓研究员团队对该股研究较为深入,近三年预测准确度均值为52%,其预测2023年度归属净利润为盈利1.99亿,根据现价换算的预测PE为36.23。

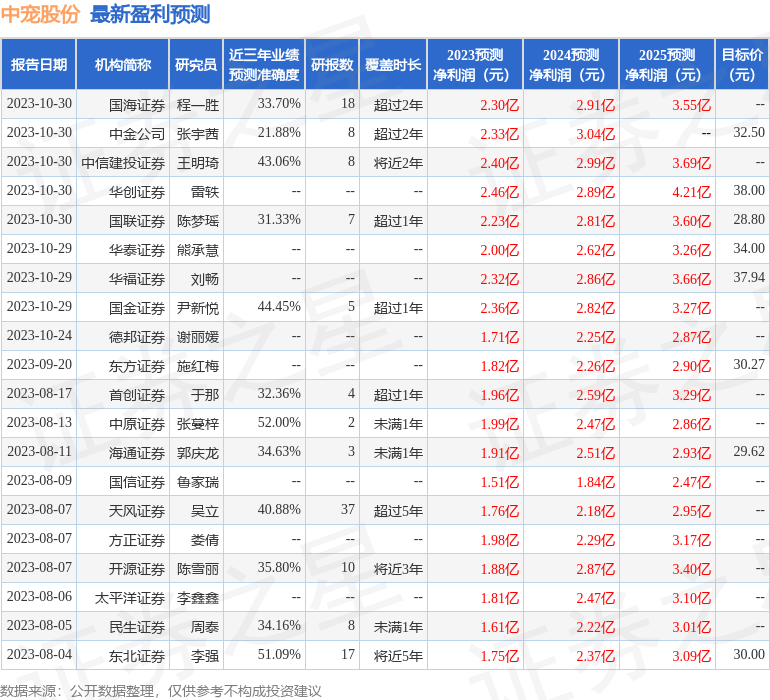

最新盈利预测明细如下:

该股最近90天内共有32家机构给出评级,买入评级24家,增持评级8家;过去90天内机构目标均价为32.59。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

![现货ETF潜在获批引发乐观情绪 比特币大涨逾11%创去年5月来新高[20240508更新]](http://www.zgcfw.net/zb_users/upload/news/2023-10-24/65373ab324ba8.jpeg)

![百川能源(600681):股价成功突破年线压力位-后市看多(涨)(10-24)[20240508更新]](http://zgcfw.net/zb_users/upload/water/20231024/65373a7b97408.jpg)

![美图公司现涨超4% 兴业证券首予增持评级[20240508更新]](http://www.zgcfw.net/zb_users/upload/news/2023-10-24/65373a3b7b775.jpeg)

![银行推出公募基金费率优惠,1折折扣最大力度,吸引更多客户买基金[20240508更新]](https://www.zgcfw.net/zb_users/theme/zbsixth/style/images/no-image.jpg)

![翠微股份(603123):该股换手率大于8%(10-24)[20240507更新]](http://zgcfw.net/zb_users/upload/water/20231024/653739c46661f.jpg)

![优彩资源(002998):该股换手率大于8%(10-24)[20240507更新]](http://zgcfw.net/zb_users/upload/water/20231024/6537398a59d02.jpg)

![马斯克又被打脸!X平台大部分广告客户被曝已停止投放[20240507更新]](http://zgcfw.net/zb_users/upload/water/20231024/6537394c99d10.jpg)

![永贵电器(300351):该股换手率大于8%(10-24)[20240507更新]](http://zgcfw.net/zb_users/upload/water/20231024/6537391f1fbac.jpg)

最新评论