【企业并购中的财务管理】企业并购中的财务整合

1、财务整合的内容 会计人员及组织机构的整合。

2、本文拟从实践角度,对企业并购中的财务管理作简要分析。 并购前期调研过程中的财务管理 企业并购中,前期调研是不可缺少的一个环节,通常参与的部门包括人事、法务、财务。

3、法律分析:明确企业并购的战略目标,指定完善的整合方案;并购后的财务管理采取整体性和实用性,且整合过程中要注意文化的融合;规范并购企业的法人治理结构;其他办法。

4、明确企业并购的战略目标;并购后的财务管理采取整体性和实用性;财务整合过程中要注意文化的融合;规范并购企业的法人治理结构。

5、业务线整合:当一个企业拥有多个业务线或产品线时,可以通过业务线整合来优化财务管理和资源配置。这可能涉及合并或重组业务单元,实现共享资源、降低成本和提高效益。

6、由此可见,企业财务管理在整个并购活动的过程中有着不可或缺的作用,只有做好财务管理的工作计划,改善并购企业的财务状况和管理模式,加快整合进程和优化企业财务管理体系,才能真正实现并购后的利益最大化。

企业并购后的财务整合

1、企业并购,特别是投资控股式并购(即并购方和被并购方均有法人资格,被并购方成为并购方的控股子公司或全资子公司)在财务管理上企业的财务整合必须实行一体化,建立一套健全高效的财务制度体系。

2、企业并购后的整合内容主要包括战略整合、业务整合、财务整合、组织文化整合等多个方面。

3、法律分析:明确企业并购的战略目标,指定完善的整合方案;并购后的财务管理采取整体性和实用性,且整合过程中要注意文化的融合;规范并购企业的法人治理结构;其他办法。

企业并购的财务分析应从哪些方面入手?

1、并购企业对融资风险的态度,资本市场的情况等因素,选择最佳的融资方式组合,规划融资结构,综合评价各种方案可能产生的财务风险,保证并购目标实现的前提下,选择风险较小的方案。

2、资金风险。资金风险主要包括融资风险和资金管理方面的风险。在分析时,可对资金使用效率和效果、长短期偿债能力和资金周转状况进行分析。投资风险。

3、一般从财务指标、总市值、估值、业绩增长情况四个方面入手。财务指标务必做到动态的多年对比,这样才能发现企业的趋势。企业的总市值。中国的资本市场喜欢炒作,小市值更好炒。

4、先是从财务数据穿透到企业业务经营层面。财务要与业务相勾稽、印证。财务分析包括:(1)财务状况分析企业的财务状况是用资金进行反映的生产经营成果。

5、有的理论认为并购中通过有效的财务活动使效率得到提高,并有可能产生超常利益。有的从证券市场信号上分析,认为股票收购传递目标公司被低估的信息,会引起并购方和目标公司股票上涨。

企业并购财务要注意的问题

第要重点关注公司的不良资产,尤其是固定资产的可折旧度、无形资产的摊销额以及将要报废和不可回收的资产等情况需要尤其重点考察。同时,公司的负债和所有者权益也是收购公司时所应该引起重视的问题。

注意办理税种核定,在公司注册后,公司领取到营业执照后,都是需要到主管的税务部门进行税种的核定,否则公司是会受到相关的行政处罚。

再次,目标公司的商业信誉和征信情况同样十分重要,如果存在问题将对日后经常产生影响。最后,本律师建议大家在收购时不要急功近利,做好充分准备,委托专业的第三方机构对目标公司进行尽职调查,将收购风险降到最低。

法律分析:企业并购关系到两个企业的发展,尤其是企业并购中的财务风险,一个企业的财务出现问题,那么这个企业也会有很大的影响。

每种方式要求的资本数量不同,不同的并购方式都有各自的优缺点。因此并购企业应该根据自身的资本规模及各方式的优缺点,适当的选择并购方式,减少选择所造成的风险损失。 并购中实施阶段的财务风险及其防范 融资风险。

第违反法律规定的法律风险,这突出的表现在信息披露、强制收购、程序合法、一致行动等方面导致收购失败。

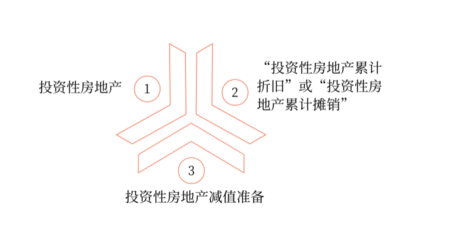

会计知识点总结→长期股权投资以及合并报表

1、也就是所谓的长期股权投资,但是这个并不能增加集团公司的所有者权益,除非是集团公司的股东对本公司增加投资,钱所以集团公司角度肯定不可能凭空多出子公司的所有者权益,因此长期股权投资抵消分录借方就把子公司的所有者权益给抵消了。

2、《中级会计实务》难点在于覆盖面广、综合性强,兼有其他两科的特点,同时出题方式灵活,同一个知识点可能以多种题型的考查形式出现。长期股权投资、合并报表等内容更是难倒了无数的考生。

3、“长期股权投资”和“企业合并”主要涉及对应经济事项的会计核算,“合并报表”主要涉及合并会计报表列报事宜。

最新评论