炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源 泰山财经

记者 胡明政

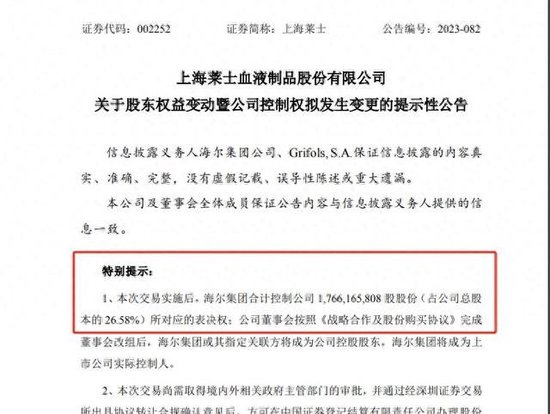

12月29日,上海莱士(股票代码:002252)公告,海尔集团拟以125亿收购上海莱士20%股份,并成为后者的实际控制人。

不久前,海尔集团旗下海尔智家(股票代码:600690)刚刚宣布拟通过全资子公司以约6.4亿美元(折合约45.59亿人民币)现金收购开利集团旗下商用制冷业务,借以打造商用制冷平台,促进“大冷链战略”实施,拓展商用冷链场景。

临近2023年底,收购商用制冷项目尚未落地,海尔集团又推出本次125亿并购上海莱士。数百亿元并购接连推出,海尔集团在为未来做怎么样的布局?又将引领什么行业风向?成为商界热议的话题。

百亿元并购夯实血液制品产业链

12月29日晚,上海莱士血液制品股份有限公司(简称“上海莱士”)公告,股东基立福(GRIFOLS, S.A)与海尔集团公司签署《战略合作及股份购买协议》 ,海尔集团或其指定关联方拟协议收购基立福持有的公司13.29亿股股份,占公司总股本的20.00%,转让价款125.00亿元;同时,基立福将其持有的剩余公司4.37亿股股份对应的表决权委托予海尔集团或其指定关联方行使,占公司总股本的6.58%。

根据上海莱士相关公告,上述股份每股转让价格为9.405元,较12月29日,上海莱士收盘价格8元/股,溢价17.56%。按照海尔集团受让股票价格计算,上海莱士估值达625亿。

资料显示,上海莱士是在1988年成立的中外合资血液制品大型生产企业,专业从事血液制品,疫苗、诊断试剂及检测器具生产和销售并提供检测服务,主要产品包括人血白蛋白、静注人免疫球蛋白(pH4)、人凝血因子VIII、人凝血酶原复合物、人纤维蛋白原、冻干人凝血酶、外用冻干纤维蛋白等,因为在血液制品行业的龙头地位,上海莱士也被外界称为“血王”。

三季报显示,截至2023年9月末,上海莱士总资产319.12亿,净资产298.22亿,其中存货33.68亿,商誉47.03亿;2022年,上海莱士实现营业收入65.67亿,实现净利润18.73亿。

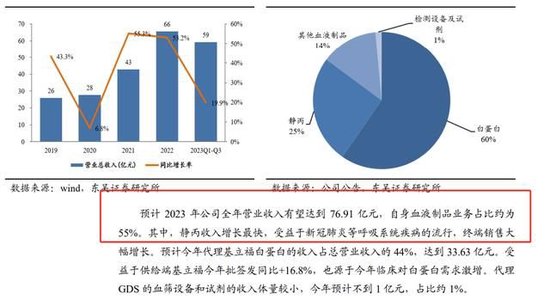

营业收入构成方面,血制品生产业务是公司最核心的收入来源,2023年前半年收入中人血白蛋白贡献比为60%。其中,自产白蛋白占 17.51%,进口白蛋白占42.16%,静丙占 25.45%,其他血液制品收入占 13.45%。

东吴证券预计,2023年,上海莱士全年营业收入有望达到76.91亿,自身血液制品业务占比约为55%。其中,静丙收入增长最快,预计2023年代理基立福白蛋白的收入占总营业收入的 44%,达到33.63亿元。

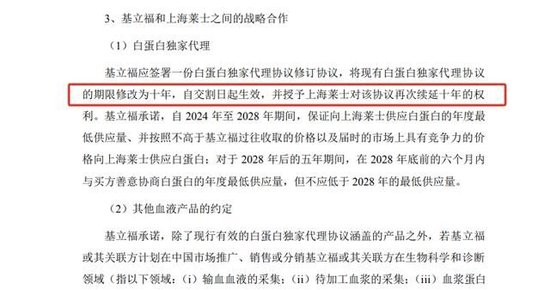

基于上海莱士对原大股东基立福的“依赖”,作为收购条件,交易双方约定,基立福应签署一份白蛋白独家代理协议修订协议,将现有白蛋白独家代理协议的期限修改为十年,自交割日起生效,并授予上海莱士对该协议再次续延十年的权利。

基立福承诺,自2024年至2028年期间,保证向上海莱士供应白蛋白的年度最低供应量、并按照不高于基立福过往收取的价格以及届时的市场上具有竞争力的价格向上海莱士供应白蛋白;对于2028年后的五年期间,在2028年底前的六个月内与买方善意协商白蛋白的年度最低供应量,但不应低于2028年的最低供应量。

近年来,海尔一直对大健康产业赛道“情有独钟”,打造了盈康一生大健康生态品牌。盈康一生致力于高端科研设备、医疗器械和医疗服务解决方案的研发、生产及应用,其在血浆血液成分采集、存储、制备、冷链运输及临床应用等领域已形成产业生态,此次交易将助力盈康一生进一步完善血液生态产业链布局,是海尔大健康产业发展的一个重要里程碑。

海尔集团董事局副主席、执行副总裁谭丽霞表示,此次战略合作的达成,进一步完善了盈康一生的血液产业链布局,是我们深入医疗健康核心领域的关键进程。上海莱士对安全、质量和创新的追求,与海尔以用户为中心、追求卓越的理念相辅相成。期待与上海莱士、基立福紧密合作,提升血液生态产业链整合与创新,为大健康产业高质量发展贡献力量。

基立福为何要出售上海莱士?

上海莱士在资本市场上一直是位并购的“老手”, 历年来先后收购“郑州莱士”、邦和生物、同路生物、英国BPL、浙江海康等等企业,通过并购,上海莱士蜕变成了血液制品的龙头。如今,曾经的“并购”高手为何被并购了?

市场猜测,这也许跟基立福近几年业绩不佳有关。基立福2023年2月宣布启动一项降本增效的变革措施,预计2023 年成本节约约4亿欧元。

此外,上海莱士自身的经营状况也是其急于找到一个“新东家”的原因之一,2018年,上海莱士因为在股票市场投资亏损20亿,股票遭遇连续10个跌停。为了挽回局面,2020年2月份,上海莱士选择了和国际血液制品巨头基立福“合作”,上海莱士收购基立福旗下子公司GDS45%的股权,作为代价,基立福拿到了上海莱士26.2%的股权。

基立福成为上海莱士实际控制人后,上海莱士营业收入和净利润均取得了快速的增长,但是其产品的毛利率和净利润率却在不断下滑。同花顺数据显示,2020年,上海莱士毛利率为61.98%,2023年三季度末,这一数据下降至41.92%;净利润率方面,也由47.75%下降至30.08%。

进入2023年以来,公司的业绩增速也呈现下滑态势,2022年,公司营业收入增速为53.16%,今年三季度,这一数据将至19.87%,与此同时,2022年,公司研发费用仅为1.46亿元,同年,公司营业收入65.67元,销售费用3.73亿元,研发费用占营收的比重为2.22%。毫无疑问,上海莱士也需要新的引擎来驱动业绩的增长。

上海莱士董事长、总经理徐俊表示,我们非常欢迎海尔战略入股上海莱士,并感谢海尔对我们的信任及对产业未来发展的信心。他们以用户为中心的理念与我们上海莱士以患者为中心的理念高度一致,借助海尔的先进管理经验和全球资源优势,我们将不断提高产品工艺和技术创新能力,希冀成为中国乃至全球竞争力与创新性领先的公司。

上海莱士并入海尔系后,能否借助海尔集团的研发以及一体化优势,继续做大做强血液制品产业,值得期待。

家电巨头纷纷布局医疗行业

事实上,家电“三巨头”中,除了海尔集团,另外一家白电巨头美的集团,对医疗领域也是“情有独钟”,美的集团以43.59亿元拿下万东医疗45.46%股权,进入大型影像设备领域,并整合旗下的库卡医疗、美的生物医疗等发布多项医疗领域解决方案。

家电巨头多元化布局的背后,整个家电行业已经进入到了成熟期,空调起家的格力电器、擅长冰洗的海尔集团以及小家电龙头美的集团营业收入连续数年个位数增长。

以海尔集团旗下主要上市平台海尔智家为例,2016年到2018年是海尔智家快速增长期。2016年,海尔智家营收首次突破千亿关口,到2019年,海尔智家营收突破2000亿关口,仅用了3年,期间,营收增速超过了两位数。

此后,海尔智家便进入低速增长期,营收增速降至个位数,随着海尔智家渠道变革以及高端套系产品的推出,公司净利润增速一直高于营收增速,也正是得益于此,海尔智家的毛利率一直在格力电器和美的集团之上,海尔智家市值也超过了格力电器。

如今,家电行业进入存量化博弈周期,巨头们纷纷加码多元化业务寻求新的业务增长点,也迫切需要新的增长极来驱动公司的再次高速成长。谁能抢先在新的赛道站稳脚跟,谁就有可能成为新的王者,从这点看,对4000亿市值的美的集团来说是如此,对2000亿市值的格力电器和海尔智家亦是如此。

所以巨头们纷纷瞄准了具有万亿市场前景的医疗赛道,从海尔系旗下的海尔生物、盈康生命等公司的业绩表现看,医疗健康业务尚未成为驱动海尔集团增长的第二引擎,本次125亿并购后,海尔医疗队伍成员再次扩容,给海尔医疗板块的发展留下了更多的期待。

![美债市场剧烈波动下 大型投资者加码固定收益ETF[20240427更新]](http://zgcfw.net/zb_users/upload/water/20231024/6536f7718d4b8.jpg)

![季新星2023年三季度表现,华夏翔阳两年定开混合基金季度涨幅0.01%[20240427更新]](http://www.zgcfw.net/zb_users/upload/news/2023-10-24/6536f67ec1575.jpeg)

最新评论